在外资银行工作的李女士在一个看起来很普通的电信诈骗中栽了跟头,损失153万余元。

在受骗后,李女士发现正因为涉案银行的金融产品设计有缺陷,导致其账户受到损失。遂李女士将涉案银行告上法庭,请求判令涉案银行赔偿损失的本金、利息及滞纳金。

骗子15分钟转走153万余元

2016年1月8日,上海市民李女士在一大型国有银行的个人账户发生资金异常:18时01分和18时03分,该账户收到两笔该银行的自动放款各30万;18时05分,该账户向一个收款人为昝某的账户转账了66.246万元;18时06分、07分、08分又分别收到三笔自动放款,分别为30万、30万、26.97万;18时12分,涉案账户向收款人昝某的账户再次转账86.97万元。

第二天,李女士才发现账户异常,她马上报了案,并冻结了这个账户。公安机关以诈骗罪立案侦查,目前此案仍在侦查中。

李女士发现,这5笔款项,都是银行向自己发放的“贷款”。可自己的个人账户里只有尚未到期的理财产品,并无存款,自己也没有向银行申请过贷款。

今年2月,这5笔贷款分别到期,由于李女士没有按时还款,银行根据《质押借款合同》,对她名下的理财产品在开放赎回后做了处置。截至2016年4月8日,李女士账户经处置理财产品后共还款148万余元,其中包括贷款本金146.97万元和利息及滞纳金1万余元。

而且,由于李女士逾期不还“贷款”,还产生了不良征信记录。

声称“账户不安全”要求配合“办案”

在遭受巨额资金损失的同时,还上了信用黑名单,身为某外资银行中层管理人员的李女士很郁闷。

在与银行交涉时,她承认自己在事发当天曾经泄露过网银账户和密码。尽管语焉不详,李女士还是大致描述了那天的事发经过。李女士说,1月7日晚上,自己和朋友聚会,喝了点酒,第二天人感觉有些头昏脑涨神志不清。这时,她突然接到一个电话,对方称她的银行账户“不安全”,为了办案方便,需要她在电脑这端操作予以配合。

按说作为银行工作人员,对于电信诈骗中的“安全账户”这类伎俩,李女士本应非常警惕,可那天她却鬼使神差地选择了相信。李女士事后回忆,根本原因还是由于自己账户里只有未到期的理财产品,没有存款余额,从而大意认为即便网银账号、密码泄露,也不会带来直接损失。

在骗子近乎催眠的指挥下,李女士以一种奇特的方式“配合警方”进行了操作:打开浏览器,进入某网站,而后又转入银行网站;然后关闭显示器,输入网银账号、密码……

李女士在键盘上捣鼓了好久,连她自己都不知道在干些什么,可银行方面却收到了她5个网络质押贷款业务的申请,每笔上限30万,由于李女士账户里有155万余元的理财产品,银行方面马上向她账户里放了款,而这笔钱,毫无悬念地马上被骗子分批转走。

涉案银行未对自主支付设置限额

李女士毕竟是银行工作人员,她查阅了相关管理规定后认为,根据银监会《个人贷款管理暂行办法》的规定,个人贷款通常采取贷款人受托支付的方式向借款人的交易对象直接支付,也就是即便李女士申请了质押贷款,这笔钱也不应该直接打入她的账户内。

而自主支付方式是个人贷款的特例。按照规定,只有在无法确定交易对象且贷款金额不超过30万元的情况下,才得适用自主支付的方式,银监会亦认为“以化整为零规避受托支付”的行为系违规行为。

本案中,犯罪分子即通过第二种方式,规避了受托支付,并将款项分批转出,可见其对业务非常熟悉。李女士认为,其它银行对这类规避受托支付的行为均进行了限制和监管,涉案银行对此没有任何限额或监管,存在过错。

李女士还认为,自己在申领涉案银行U盾时,并无任何凭证反映U盾的使用范围包含网上贷款,也未提及默认支持单笔转账金额可高达100万元、日累计500万元,直至事发后经询问客服电话,她才得知如需降低交易额度需事后人为申请,犯罪分子正是通过该漏洞将大额款项从其账户中顺利窃取。

基于此,李女士向上海市浦东新区人民法院起诉,请求判令涉案银行赔偿损失本金146.97万元,以及利息及滞纳金损失;撤销因本次贷款造成的不良征信记录;诉讼费用由银行承担。

银行认为,本案核心问题在于李女士受到案外人诱骗,导致网银密码及U盾失控。损失的发生,并非因银行系统本身问题所致。根据《服务协议》约定,客户必须妥善保管本人注册卡号、密码,不得将本人自设密码提供给除法律规定外的任何人,由于密码泄露造成的后果由客户承担。李女士的行为已违反了《服务协议》的相关约定,存在重大过错,应自行承担相应后果。

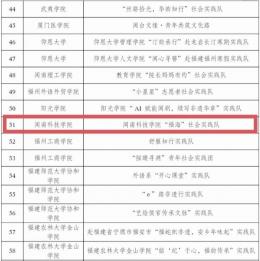

纠纷发生后,李女士向上海银监局投诉,该局出具答复书,认为涉案银行的自主渠道个人金融资产质押贷款可通过申请多笔贷款来绕开受托支付规定,产品设计存在一定瑕疵,要求整改完善。

法院:银行担责二成,撤销不良记录

那么,涉案银行是否应当对李女士的损失承担赔偿责任?又是否应当撤销她的不良征信记录呢?

本案审判长顾权认为,本案在案证据显示,银行提供电子银行服务,通过U盾所载的客户证书存放客户身份标识,对网上交易数据进行加密、解密和数字签名。李女士在申领U盾时已签字确认,表明她对使用U盾完成的电子银行交易之效力予以认可。

李女士虽称受到案外人诱骗而在不知情的状态下签订系争合同,但亦自认在该过程中其均亲自按下U盾OK键。鉴于网络交易虚拟性和数字化的特殊之处,故作为电子签名接收一方的银行必须且只能依赖双方事先商定的认证程序来推定某项指令是否经过客户授权。

本案中,按下U盾OK键的行为即属对系争交易的授权行为,即使李女士事后认为该指令并非出自其“内心真意”,也不能否定其在外观形式上对银行电子银行系统发出的订约意思表示。银行依约完成身份识别义务并接受该指令后,系争质押借款合同依法成立并生效,当事双方理应恪守。

银行依约放款,李女士到期未履行还款义务,银行为收回欠款,在质物开放赎回后依约进行处置并函告李女士,处分所得在偿还全部债务后的剩余部分亦已退还给她。银行的这些行为具有相应的合同依据,未违反法律、行政法规的强制性规定,法院予以确认。

但是,正如李女士所说,她在办理U盾时,银行并未提示前述风险内容,这一缺失使其低估了银行提供电子银行服务的风险,也是导致其轻信案外人从而申请质押贷款并被转走款项的原因之一。

另外,根据上海银监局的答复,涉案银行自助渠道个人金融资产质押贷款业务存在绕开受托支付规定的产品设计瑕疵。如果涉案银行能够遵守监管部门关于自主支付的规定,设定30万元的单日单次贷款申请上限,那么,李女士在隔日发现账户异常后及时采取措施,尚不至于产生超额损失。银行应当为此瑕疵承担相应的法律责任。

据此,法院酌情判决银行担责二成,赔偿李女士30万元,撤销其名下因本案贷款逾期而产生的不良征信记录,驳回其余诉讼请求。

http://www.dxsbao.com/news/13128.html 点此复制本页地址